長寿国になったデメリット

日本人は現在世界一の長寿国となっています。

人生100年時代ともいわれる今日はその長寿のデメリットも顕在化してきました。

それは65歳で定年退職をすれば残りの定年後の人生は35年もあることになります。

22歳で就職したとして43年間で蓄えたお金で35年を過ごさなければいけない計算になります。

年金があるじゃないかという方もいるかもしれませんがほとんどの方が将来の年金受給額が確実に減額することを疑わないでしょう。

ですから真面目にサラリーマン生活を送るだけでは貧乏な老後しか待っていません。

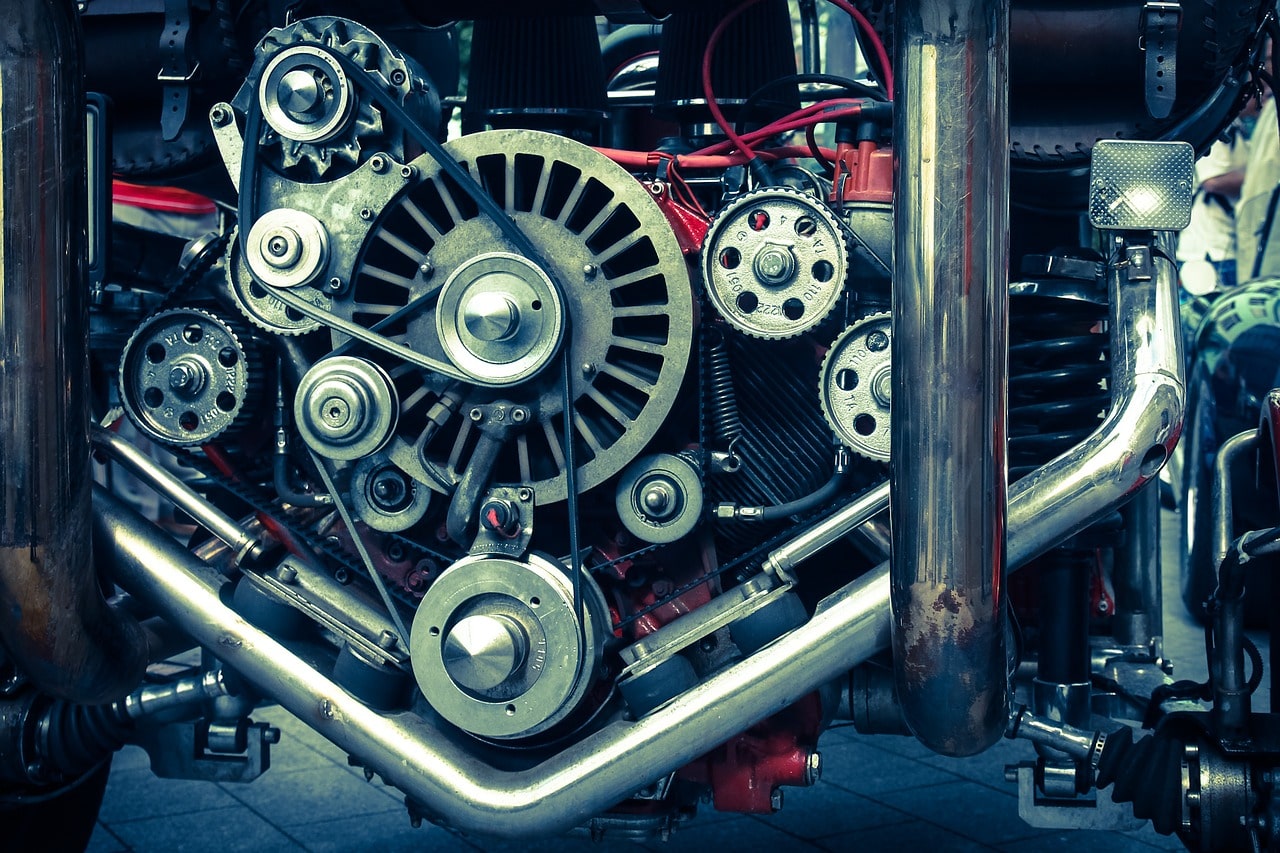

そのため公的年金とは別に自分年金として誰しもが自動でお金を作ってくれるマネーマシンを作る必要があるのです。

将来のもらえる年金受給額がへってしまう

まず前提として日本の公的年金は事実上破綻していることを説明します。

これは、年金がもらえなくなるということではありません。

年金の受給額が減ったり、受給年齢が引き上げられたりするということです。

年金はもらえてもそれだけでは老後生活を賄いきれない時代に入ってきました。

日本の年金は「積立方式」ではなく「賦課方式」といったものを採用しています。

「賦課方式」というものは現役世代の稼いだお金を国に年金保険料として納めてそのお金を今の年金受給者に年金として渡す方式のことを言います。

つまり、自分の老後のために年金を納めているのではなく、今の引退世代のために納めています。

そして、今年金を納めている現役世代も引退すればその時の現役世代から年金を受給するという形になります。

将来的に人口が0になるなんてことはまず考えられないので、年金が受給できなくなることはありません。

しかし、今の日本は少子高齢化になっており、未来の現役世代の負担は大きくなっていくことになります。

なので、今の現役世代は1人当たりのもらえる年金受給額が減ってしまうのが当然となります。

そこで、今の現役世代は将来の年金減額に備えて自分年金、つまり自分の口座にお金を入れてくれる「マネーマシン」を作る必要があります。

2019年に金融庁から出されて話題となった「老後2000万円問題」は平均的な2人世帯で老後2000万円が不足するというものでした。

簡単に解すると毎月の生活費が平均24万円にたいして公的年金が19万円しかもらえません。

毎月5万円の赤字で65歳から95歳の30年間で5万円×30年×12か月=1800万円の赤字となります。

こうしたことが老後2000万円問題の根拠となるのですが、さらに22歳から65歳まで毎月3万円貯金したとして

43年間×12か月×3万=1548万円となるので、現役世代に毎月3万円貯金しても全く足りないのです。

そこで政府はiDeCoや積立NISAを作り、個人で自分年金を作ってもらうように促しています。

(iDeCoや積立NISAの記事も参考にしてください)

これは逆を返せば政府は年金が足りなくなることを肯定していることに他なりません。

ある意味この政府からの警告を無視して、資産形成や副業などをしないと老後は悲惨なものに間違いなくなってしまいます。

親や学校は教えてくれない

過去の日本は高度成長期でサラリーマンとして勤めれば給料は年齢とともに上がっていき、あとは退職金と年金で十分豊かな生活ができたため、資産形成や副業などをして将来に備えるなんてことをしなくてもいい時代でした。

ですので親や学校では資産形成や副業なんて考え自体がありませんので教えてくれるなんてことは一切ありません。

それどころか旧時代の考え方をいまだに子世代に(良かれと思って)教えるでしょう。

その旧時代の教えのまま過ごせば老後生活は完全に破綻するでしょう。

ではどうすればいいかといえば、上記で月3万円の貯金を43年間しても1548万円にしかならなかったものを投資することによって運用し、増やしていくことです。

間違った投資

資産運用のフェーズで多くの人が間違ったことをします。

例えば仮想通貨やトルコリラなど大きなリターンが見込めるものに、ろくに勉強もせず集中投資をして資金を飛ばしてしまうことです。

こんなものは投資とは呼べずただのギャンブルでありバカのやることです。

しかも本人はしっかり投資をして自分は悪いなどとは一切考えていないので発言としては「あの仮想通貨はくそだ」「トルコ債権にはもう絶対投資しない」など投資対象を悪く言う発言をします。投資対象を選んだのは自分ですし、投資は自己責任の原則をきちんと把握してほしいと思います。

とはいっても投資の勉強はとても大変ですし奥が深いです。一朝一夕にはいきません。ではどうすればいいでしょうか?

マネーマシンの作り方

では、どのような資金運用をすればいいかといえば米国のインデックスファンドに投資することです。

例えば世界最大規模の資産運用会社のバンガードという会社が作った「バンガード・S&P500ETF(VOO)」に投資をするということは、アメリカの主要企業500社に分散投資をすることと同じことになります。その500社のなかには「アップル」やGoogleの親会社「アルファベット」や「マイクロソフト」今話題の「テスラ」も含まれています。

過去57年間のS&Pの年間利回りが12.7%になるので、例えば40年間毎月6万円投資したとすると7億2000万円になる計算になります。

つまり、投資の勉強をしなくても、アメリカの超優良級の企業の詰め合わせパックを買っておけば分散投資も効いているので一企業の業績が悪くなったとしても他の企業がカバーしてくれますし、株価も仮想通貨や途上国の通貨や債券のように乱高下しにくく安定して成長していくので過去の実績から考えてもしっかり資産を増やしてくれる投資となります。

コメント